La fiscalité est un élément indissociable de l’immobilier.

En fonction de ses objectifs, il ne faut pas se tromper dans le choix du régime fiscal et du mode d’exploitation (location vide, location meublée, colocation, location saisonnière…)

1 – Avant propos

1.1 – Contenu de l’article

Il faut savoir que la fiscalité évolue. Le contenu de cet article est donc lié aux lois en vigueur au moment où il est rédigé (février 2016).

1.2 – Régime fiscal de la location courte durée

La location courte durée (location saisonnière) rentre dans le cadre de la location meublée, et à ce titre, elle bénéficie des mêmes avantages.

Pour débuter une activité de location meublée, il suffit de se déclarer auprès du greffe du tribunal de commerce de votre ville.

Pour faire de la location saisonnière, des démarches complémentaires sont à effectuer .

Je vous invite à lire cet article qui reprend l’exhaustivité des démarches : Les démarches pour déclarer son activité de location saisonnière

1.3 – LMP ou LMNP

Le statut de LMNP correspond au Loueur Meublé Non Professionnel.

Le statut de LMP correspond au Loueur Meublé Professionnel.

Par défaut, tout loueur meublé déclaré au greffe du tribunal de commerce acquiert le statut de LMNP.

Pour pouvoir prétendre au statut de LMP, il faut réunir 3 autres conditions :

- Les loyers générés chaque année doivent dépasser 23000 euros

- Les loyers générés doivent représenter plus de 50% des ressources du foyer fiscal

- Le loueur doit être inscrit au RCS (Registre du Commerce et des Sociétés) en qualité de LMP

Si les 2 premières conditions sont réunies, l’inscription au RCS reste un choix personnel.

L’acquisition du statut de LMP est donc un choix qui est propre à chacun et à étudier avec un professionnel (expert comptable, fiscaliste…).

La suite de cet article est consacrée au statut LMNP.

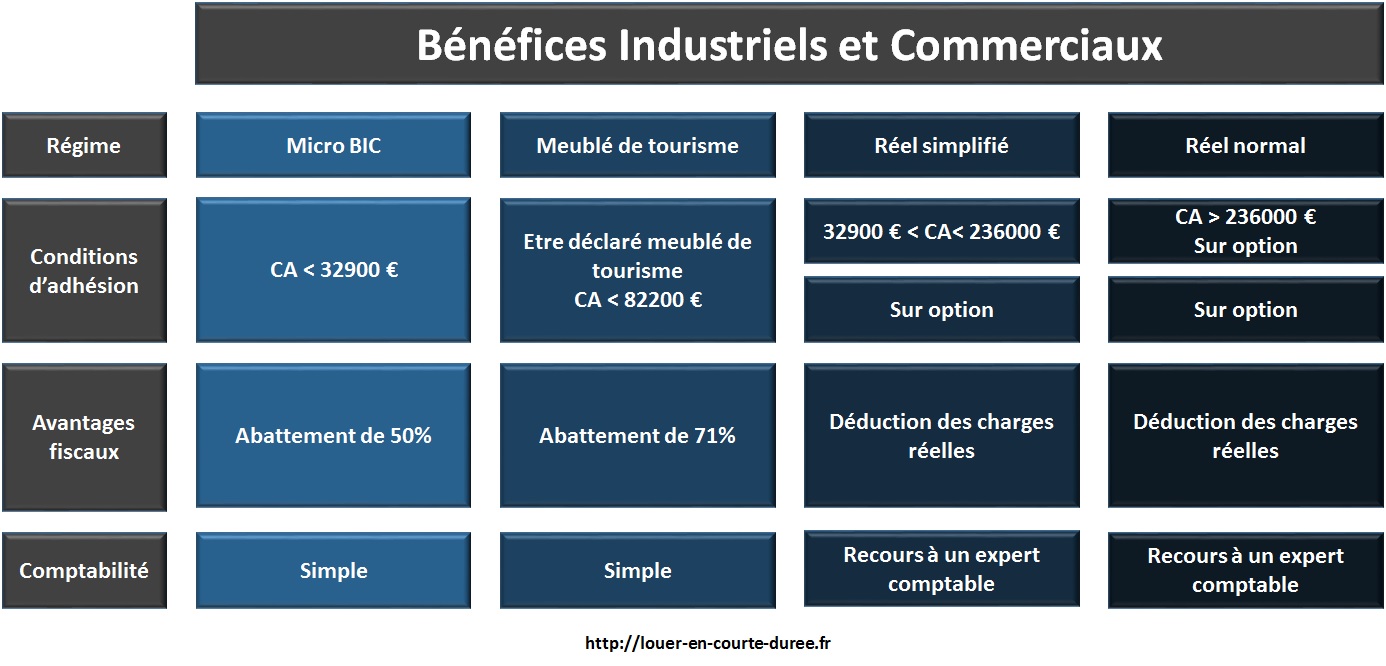

2 – Le régime fiscal du BIC

La location courte durée est une activité qui dépend du régime fiscal BIC (Bénéfices Industriels et Commerciaux) et les revenus ne sont donc pas déclarés en tant que revenus fonciers, comme c’est le cas pour la location vide.

Au sein du BIC, 3 régimes d’imposition coexistent :

- Le micro BIC

- Le réel simplifié

- Le réel normal

2.1 – Le micro BIC

Pour bénéficier de ce régime, le chiffre d’affaire du LMNP doit être inférieur à 32900 euros.

Parmi les avantages de ce régime, on note :

- Un abattement de 50% sur l’ensemble des recettes locatives

Exemple : Sur un chiffre d’affaire de 20000 euros, l’imposition sera calculée sur 10000 euros seulement (abattement de 20000*50/100). - Une tenue simple de comptabilité liée à l’abattement de 50%

Remarque : Même si le chiffre d’affaire est inférieur à 32600 euros, il est possible d’opter, sur option, pour le régime du réel simplifié ou celui du réel normal.

Toutefois, cette option reste irrévocable durant 2 ans.

2.2 – Le réel simplifié

Pour bénéficier de ce régime, le chiffre d’affaire du LMNP doit être compris entre 32900 euros et 236000 euros.

Parmi les avantages de ce régime, on note :

- La déduction des charges réelles

- La possibilité de ne pas payer d’impôt sur les recettes locatives en cas de déficit ; c’est à dire lorsque les charges (d’un point de vue comptable) sont supérieures aux recettes locatives

2.3 – Le réel normal

Il concerne les LMNP dont le chiffre d’affaire est supérieur à 236000 euros.

2.4 – Cas particulier du meublé de de tourisme

Certains LMNP, peuvent bénéficier d’avantages supplémentaires non négligeables.

Pour cela, il faut réunir 2 conditions :

- Etre déclaré meublé de tourisme

- Générer un chiffre d’affaire inférieur à 82200 euros

Parmi les avantages de ce régime particulier, on note :

- Un abattement de 71% sur l’ensemble des recettes locatives

Exemple : Sur un chiffre d’affaire de 50000 euros, l’imposition ne sera calculée que sur 14500 euros (abattement de 50000*71/100). - Une tenue simple de comptabilité liée à l’abattement de 71%

3 – Les charges déductibles

Il faut distinguer 2 catégories de charges :

- Les charges dites « classiques »

- Les amortissements

3.1 – Les charges « classiques »

En location saisonnière, comme en location meublée traditionnelle, ces charges viennent directement s’imputer sur les revenus locatifs :

- Les frais d’établissement : les frais de notaire, les frais de cautionnement ou d’hypothèque, les frais de dossier du crédit

- Les frais d’entretien (produits ménagers), d’amélioration, de réparation

- Les impôts locaux : taxe foncière

- Les frais de gestion (agence immobilière)

- Les honoraires de l’expert-comptable

- Les frais d’assurance

- Les frais de procédure en cas de litige avec un locataire

- Les provisions pour risques (risque d’impayé par exemple si location meublée classique)

- Les intérêts d’emprunt

- Les frais d’électricité

- Les frais liés à l’abonnement internet

- Etc…

3.2 – Les amortissements

Les amortissements vont également être passés en charges mais en étant lissés sur plusieurs années.

- L’amortissement du logement

Exemple : pour un bien acheté 200000 euros, il est possible de déduire chaque année 4000 euros/an du montant des recettes (si amortissement sur 50 ans) - L’amortissement du matériel et du mobilier sur 5 à 10 ans, soit un taux compris entre 10 et 20% par an.

Exemple : pour une TV achetée 200 euros, il est possible de déduire 40 euros par an (si amortissement sur 5 ans). - L’amortissement des travaux de construction, reconstruction, agrandissement et amélioration

Ceci revient à déduire progressivement le coût d’acquisition du bien ainsi que le coût de réalisation des travaux.

3.3 – Remarques

3.3.1 – Surface foncière

Le foncier (terrain) est non amortissable.

Cette remarque n’est pas neutre car même sur l’achat d’un appartement situé au 5ème étage d’un immeuble, l’achat comprend une part de foncier.

3.3.2 – Utilisation des amortissements

Les amortissements ne peuvent conduire à créer un déficit ou à augmenter l’éventuel déficit résultant de l’activité.

Les amortissements ne peuvent donc pas être supérieurs au montant des loyers diminués des charges relatives à la location.

Toutefois, les amortissements non déduits ne sont pas perdus mais stockés et reportables dans la durée, y compris au delà de la période d’amortissement.

3.3.2 – Suivi des amortissements

Le suivi des amortissements est transmis à l’administration fiscale au travers d’une liasse fiscale BIC.

4 – Objectif : 0 impôt

4.1 – Comment ne pas payer d’impôt

Si le bilan comptable affiche un déficit ([Charges] > [Recettes locatives]), les loyers ne sont pas imposés.

L’objectif est donc d’optimiser au maximum les charges et les amortissements pour jouer sur le déficit et avoir une équation où [Charges] > [Recettes locatives].

C’est sur ce point que la location meublée est considérée comme une niche fiscale.

Grâce à des optimisations sur les charges et les amortissements, il est possible de ne pas payer d’impôts sur les recettes locatives durant plusieurs années.

En résumé, et de manière synthétique, voici les avantages de la location courte durée :

- Des loyers plus élevés (grâce à une rotation plus importante des locataires)

- Plus de charges à déduire (grâce au régime fiscal du BIC)

- Une fiscalité avantageuse (grâce à la possibilité de ne pas payer d’impôts sur les revenus générés)

Et lorsqu’au bout de plusieurs années les recettes locatives redeviennent supérieures aux charges, plusieurs possibilités sont offertes 🙂 :

- Vendre

- Faire des travaux

- Faire une nouvelle acquisition

4.2 – Choisir le bon régime

Le choix du régime (micro BIC, réel simplifié, réel normal, meublé de tourisme) est propre à chaque situation.

Il faut bien entendu privilégier le régime qui assurera un déficit (balance comptable négative), ou à défaut celui qui permettra d’avoir un résultat [Recettes locatives] – [Charges] le plus faible possible.

Généralement, il faudra privilégier :

- Le réel simplifié ou le réel normal pour les achats récents

- Le micro BIC pour les achats plus anciens

- Le meublé de tourisme après quelques années d’exploitation lorsque le régime réel ne présente plus d’intérêt

4.3 – Savoir se faire accompagner

La tenue d’une comptabilité n’est pas simple.

Pour celles et ceux qui auront choisi le régime du réel simplifié ou celui du réel normal, je recommande vivement de se faire accompagner par un expert comptable qui :

- Apportera du conseil

- Etablira une stratégie propre à votre situation avec pour objectif d’atteindre et de conserver le plus longtemps possible le déficit (0 impôt)

- Préparera tous les éléments (liasse fiscale) en vue de la déclaration d’impôts

A noter également que les LMNP faisant appel à un cabinet d’expertise comptable ont une probabilité de contrôle fiscal moins importante.

5 – Synthèse

J’espère que cet article vous permettra d’appréhender plus facilement les différents régimes fiscaux de la location saisonnière.

N’hésitez pas à m’indiquer dans les commentaires ci-dessous si tel est le cas.

Des conseils sur l'immobilier !

Abonnez-vous à ma newsletter pour recevoir de bons conseils immobiliers et le guide GRATUIT

" Doubler son salaire avec la location courte durée "

33 commentaires

Salut Sébastien,

Sujet très explicite et qui va aider beaucoup les nouveaux investisseurs.

On a encore cette chance avec la location meublée, obtenir une source de revenu complémentaire sans être imposé pendant un grand nombre d’années…notamment en effectuant des travaux de rénovation et de décoration.Sur ton tableau tu intègres la comptabilité; Précisons que depuis le début de l’année 2016 les frais de comptabilité ne viennent plus en déduction de nos revenus du salaire mais comme charges déductibles des revenus locatifs…

Que pense-tu des experts-comptable que l’on trouve sur internet comme « option réel » ou « jedeclaremonmeuble.com »?

Je te remercie.

Bonjour Fred,

La comptabilité dans le tableau de synthèse n’est là que pour afficher un niveau de difficulté.

Pour le reste, tu as absolument raison.

Je n’ai pas d’expérience avec les experts comptables en ligne.

J’ai préféré avoir un expert comptable en cher et en os 🙂

Certes, je le paye plus cher, mais j’ai aussi du conseil et la possibilité de le rencontrer et lui téléphoner lorsque j’ai besoin.

Je connais des personnes qui font appel à des comptables en ligne et qui sont satisfaits des prestations.

«Précisons que depuis le début de l’année 2016 les frais de comptabilité ne viennent plus en déduction de nos revenus du salaire mais comme charges déductibles des revenus locatifs…»

Non la loi de finances pour 2016 a encore modifié la modification effectuée par la loi de finances pour 2015. Les 2/3 (toujours selon les mêmes conditions et limites) du coût donne toujours droit à un crédit d’impôt.

Et le crédit d’impôt ce n’est pas la déduction des revenus du salaire mais bien une déduction du montant d’impôt à payer

Excellent article vraiment très bien détaillé avec le tableau à la fin qui est top, bravo Seb !

A noter que pour l’abattement de 71% en meublé de tourisme, il faut désormais être classé (ce qui entraine des charges supplémentaires). 🙂

Non il n’y a pas de chargeS supplémentaireS seul le coût de la visite de contrôle est à la charge du propriétaire.

Les organismes accrédités sont libres pour fixer le prix de cette visite. En scrutant les tarifs publiés cela semble se situer entre 100 et 200 euros et le classement est valide pendant 5 ans ce qui fait UNE charge de 20 à 40 € par an qui doit être très vite amortie par les 21% d’abattement supplémentaire

Article super intéressant (plus besoin de le souligner, mais quand même!), surtout pour l’aspect fiscal de la location saisonnière.

Y aurait-il des lecteurs-investisseurs de Belgique dans ce domaine parce que, étant belge, je pense que la fiscalité ne soit pas la même dans les deux pays?

En effet les politiques fiscales sont propres à chaque pays. En Belgique il y a une particularité : vous n’êtes pas imposés sur les recettes locatives mais sur la valeur locative cadastrale.

C’est une niche fiscale encore plus intéressante mais la commission européenne fait le forcing pour que ce système soit modifié

Bonjour,

Fidèle à mon habitude, je vais intervenir sur quelques détails :

– Je trouve maladroit de placer le meublé de tourisme en 2.4 après le 2.2 réel simplifié et 2.3 réel normal comme s’il s’agissait d’un régime au même titre alors qu’il s’agit d’un cas particulier du 2.1 micro bic. En effet en meublé de tourisme on peut également opter pour le réel.

– Je trouve également maladroit ton 4.2 le bon régime. D’une part parce qu’on a l’impression que le régime est au choix en fonction de l’acquisition alors qu’il est au choix en fonction du contribuable. J’entends pas là que si tu as plusieurs biens tu ne dois avoir qu’un régime tu ne peux pas choisir mettre les achats anciens/meublés de tourisme au micro bic et les récents au réel.

D’autre part parce que ce n’est pas tant la date d’achat qui compte mais le mode d’exploitation et la rentabilité nette. Par exemple un bien exploité en location nue pendant de nombreuses années qu’on décide un jour d’exploiter en location meublée le régime réel peut quand même être un bon choix en particulier parce que dans ce cas ce n’est pas le prix d’achat qui sera inscrit au bilan mais la valeur vénale. Si le bien a pris beaucoup de valeur depuis son acquisition cela peut revenir à comptabiliser des amortissements très élevés.

A contrario un bien acheté tout récemment mais qui génère une grosse rentabilité nette par exemple acheté cash (donc pas d’intérêts d’emprunt) à un prix canon peut générer même avec les amortissements des charges comptables inférieures à l’abattement forfaitaire du micro-bic.

– les provisions ne sont pas des charges «classiques». Elles sont plutôt à rapprocher des amortissements car les deux sont faits pour constater la diminution de valeur d’un actif et aucune ne donne lieu à un flux de trésorerie sortant concomitant contrairement aux charges classiques (quand tu constates une charge d’électricité par exemple tu dois aussi envoyer un chèque à EDF alors que la constatation d’un amortissement ou d’une provision ne donne pas lieu à l’établissement d’un chèque). L’amortissement correspond à la perte de valeur prévisible et irréversible liée à l’utilisation de l’actif et/ou au temps qui passe. La provision constate le risque de perte de valeur d’un actif, risque qui n’est pas irréversible.

D’ailleurs c’est un abus de langage de parler de provision et d’amortissement comme charges le vocable exact pour le compte de la charge comptable est dotation aux amortissements et provision. En effet l’écriture comptable qui constate l’amortissement consiste à débiter un compte de charge (classe 6) nommé dotation aux amortissements et à créditer un compte d’immobilisation (classe 2) nommé amortissement (les comptes sont subdivisés par type d’immobilisation). Au bilan ces comptes s’inscrivent en négatif à l’actif sous le compte de l’immobilisation correspondante.

De la même manière pour les provisions tu débites un compte de charge (68*) nommé dotation aux provisions et tu crédites un compte de tiers (classe 4) nommé provision. En langage courant on pourrait dire que tu constates une charge (déductible des produits -classe 7- pour le calcul du résultat) et en contre-partie tu as une «dette» envers un tiers fictif nommé Provision. En effet en ce qui concerne les provisions cela est toujours transitoire et un jour ou l’autre cette écriture comptable doit être annulée.

Soit parce que finalement l’événement risqué ne s’est finalement pas produit (par exemple ton locataire a fini par payer son loyer) Comptablement tu débites le compte Provision précédemment crédité et tu crédites (petite subtilité comptable) non pas le compte de charge précédemment débité mais un compte de produit -classe 7) nommé reprise pour provision.

Soit parce que l’événement risqué se produit (ton locataire a déménagé à la cloche de bois) tu annules la provision de la même manière que pour le premier cas ie débit du compte Provisions et crédit du compte reprise pour provisions mais dans ce cas tu enregistres une nouvelle opération le débit d’un compte de charge (654 Pertes sur créances irrecouvrables) et le crédit d’un compte de tiers (416 clients douteux ou litigieux)

Ceci dit pour la très grande majorité des Loueurs Meublés l’exemple des provisions pour loyer impayé est peut être mal choisi. En effet lorsqu’on parle d’imposition au réel simplifié en réalité cela signifie réel avec comptabilité simplifiée (on parle même de comptabilité super simplifiée c’est pour dire !) et pour que tout le baratin que j’ai raconté ci-dessus laisse des traces dans ta comptabilité il faudrait que tu constates comptablement les créances sur tes locataires. C’est-à-dire que tu vas créditer ton compte de produit (classe 7) et débiter le compte de tiers correspondant à ton locataire (compte client classe 4) dès le premier du mois pour signifier que tu es en attente d’un règlement et dès que celui-ci intervient tu vas créditer ton compte client/locataire (annulation de la créance) et débiter ton compte 512 Banque.

Alors que dans la réalité tu vas te contenter d’enregistrer les règlements de ton locataire quand tu vas les recevoir en créditant ton compte de produit et en débitant ton compte 512 Banque.

– Enfin tu as oublié la principale niche du LMNP au réel qui est que malgré l »amortissement en cas de vente du bien c’est toujours le régime des plus-values des particuliers qui s’applique.

Bonjour Sebastien

Merci pour cet article tres complet.

Pendant combien d’annees en moyenne ne payes-tu pas d’impots sur tes appartements investis en LMNP ?

Une fois que la fiscalité apparait sur un 1er investissement, comment faire pour que le 2e investissement gomme à la fois sa propre fiscalité et celle du 1er ? Faire plus de travaux que sur le 1er ?

Merci à toi !

Jerome

Bonjour Jérôme,

L’exonération d’impôts dépend de plusieurs paramètres :

– Le loyer généré

– Le prix d’achat

– Le montant des travaux

– Les durées d’amortissement

– Etc…

Difficile de répondre précisément. Ceci est propre à chaque situation.

Je dirais 4 à 5 ans en location saisonnière et un peu plus évidemment en location meublée classique.

Pour gommer la fiscalité, tu as plusieurs solutions ensuite :

– Faire des travaux

– Faire un nouvel achat

Bonjour Sebastien,

ton article est très intéressant. Merci

Je loue une chambre dans ma RP à Paris.Le revenu que j’en tire est plus important que mon salaire. ma RP est entierement payée déjà. Est ce que je rentre dans le cas micro bic? Comment déduire les charges, je fais juste un prorata par rapport à la superficie totale?

Bonjour Martine,

Si tu fais tu micro-BIC (ce que je te conseille étant donné que ta RP est payée), tu n’as aucune charge à déduire.

Le micro-BIC te permet de faire un abattement de 50% sur tes revenus locatifs.

Super article très bien expliqué et détaillé.

Merci beaucoup Sébastien.

Bonjour Sébastien,

Merci pour l’article et toutes tes vidéos.

Je voudrais clarifier 2 points concernant les charges:

1. Comment choisir la durée d’amortissement de l’appartement? est-ce que c’est 20 ans, 25 ans, 50 ans? On peut choisir nous mêmes?

2. Comment déclarer tout ce qu’on dépense pour l’exploitation (produits d’entretien, internet, femme de ménage, laverie, etc.)? Est-ce qu’on a besoin des factures ou juste un simple ticket de caisse suffit? Pour la femme de ménage j’ai ni l’un ni l’autre comment puis-je le déclarer?

Merci beaucoup!

Bonjour Luis,

1) C’est l’expert comptable qui effectue cela

2) Il faut des factures, y compris pour le prestataire de services ou la femme de ménage

Bonjour

Je loue un studio en saisonnier, je génère moins de 15000 euros par an, comme je l’ai acheté cette année j’ai eu beaucoup de frais (agence, notaire…), j’ai lu ici ou là que je pouvais me mettre au réel, tu confirmes ?

Stéphane

Tout à fait

Bonjour,

Déjà bravo pour votre blog j’ai appris beaucoup de choses très intéressantes .

Je souhaite me lancer dans la location et j’ai trouvé un petit studio déjà meublé, pensez vous que les meubles pourront passer en amortissements ? Au niveau du crédit que je souhaite rembourser sur 20 ans, puis je demander à ma banque de rembourser les intérêts d’emprunts sur 8 ans voire 5 ans pour avoir plus de charges à déduire les premières années du remboursement ?

Dernière question conseillez vous avec le cash-flow de rembourser une partie du crédit ?

Merci et bonne continuation dans vos investissements 🙂

Vous pouvez amortir les meubles, mais ce n’est pas ce qui créera beaucoup de déficit :).

Vous ne pouvez pas rembourser les intérêts sur 5 ou 8 ans, ils sont lissés sur toute la durée du crédit.

Concernant le cashflow, vous pouvez en effet vous en servir pour rembourser par anticipation, ou comme apport sur un autre projet…

Il y a plusieurs possibilités.

Bonjour Sébastien,

Qu’en pensez-vous de commencer en LNMP au réel, de profiter de 0 impôts pendant 5-10 ans, puis de passer le bien en Micro BIC meublé tourisme pour bénéficier de l’abattement à 70% ?

Cela assurerait un cashflow positif jusqu’au remboursement de l’emprunt ?

Est-ce que vous le pratiquez ?

Merci d’avance!

Rémi

Bonjour Rémi,

Moi je recommande plutôt de ne jamais arrêter d’acheter pour être constamment en résultat fiscal négatif et donc 0 impôt.

C’est ce que font tous les investisseurs ! 🙂

Bonjour Sébastien,

Nous donnons déjà 3 logements en LMNP régime réel sur Bordeaux (déclaration du statut LMNP faite aux impots à partir de cette année) et nous investissons dans l’achat d’un bien immobilier en bord de mer. Ce bien est composé de 2 logements, l’un sera loué à l’année en meublé et l’autre en saisonnier ou meublé de tourisme une partie de l’année. Avant la ise en location nous envisageons des travaux pour environ 20 000€ par logements.

Plusieurs interrogations :

– comment savoir si nous devons opter pour de la location saisonnière (au réel) ou en meublé de tourisme pour le 2 éme logement

– comment repartir ou fixer le prix d’achat par logement dans le cas ou nous devons déduire l’amortissement du bien puisqu’il s’agit d’un seul logement séparé en 2 logement (le n°4 et le 4Bis) ?

– L’acquisition va se faire fin Avril, travaux en Mai pour location à partir de Juin. Si nous optons pour le réel, il me semble que la déclaration doivent etre faite aux impots avant le 1er février. Comment peut-on procéder car à ce jour nous ne sommes pas propriétaires et la période de location interviendra après février ?

J’espère être claire dans mes explications et demandes.

Je vous remercie par avance pour vos conseils.

Bonjour,

1) Il y a confusion. Pour faire de la location saisonnière, il faut être déclaré meublé de tourisme. L’un ne va pas sans l’autre.

Pour le choix du régime, je pense que le réel sera le plus approprié (à valider avec votre expert comptable)

2) Il faut globaliser ou diviser simplement en 2 en fonction de l’activité de chacun des appartements

3) Aucun souci, vous ne pouvez pas déclarer une activité avant qu’elle ne commence. En revanche, pour devez vous déclarer LMNP dans les 2 semaines qui suivent votre démarrage d’activité

Bonjour,

J’aurais une question je fais de la location saisonnière et mon CA est de 5000€ par an . Puis je opter pour le régime réel avec option comme votre exemple :

» Remarque : Même si le chiffre d’affaire est inférieur à 32600 euros, il est possible d’opter, sur option, pour le régime du réel simplifié ou celui du réel normal.

Toutefois, cette option reste irrévocable durant 2 ans. » ?

Dans cette situation dois je m’inscrire pour avoir un numéro siret ?

Oui.

Mais de manière générale la location meublée impose un numéro SIRET

Bonjour,

Merci pour tous ces conseils.

Je ne comprends cependant pas une chose (je débute dans ce domaine). Si on est dans une situation où les charges sont supérieures aux recettes locatives, cela ne veut-il pas dire que le bien ne s’auto-finance pas? et dans ce cas là comment peut-il être rentable?

Merci d’avance pour votre réponse.

Les recettes sont supérieures aux dépenses, et heureusement :).

En revanche, il faut bien différencier la partie Recettes/Dépenses de la partie comptable.

Bonjour, les explications sont claires , merci. Par contre pouvez vous aller jusqu’au bout de la logique dans le cas du LMNP, vous ne parlez pas de la CSG ni du montant des cotisations sociales lorsque l’on dépasse 23000€ de recettes, ni de la tva dans le cas de prestations par-hotellières (ex RBNB) . En fait rien n’est clair quand on cherche, on ne sait jamais sur quelle base sont appliqués les taux de la CSG ou les cotisations sociales,

Merci à l’avance de vos réponses

L’article a été rédigé avant la mise en place de la barrière à 23000 euros.

Pour faire simple, en location courte durée, il n’y a pas de TVA.

Pour des informations sur la fiscalité, regardez cette vidéo : https://louer-en-courte-duree.fr/rsi-lmnp-location-courte-duree/

Bonjour Sébastien,

et merci pour ces infos qui aident à la prise de décision.

J’ai lu que les locations corute durée étaient sousmise à la CFE. Peux tu m’en dire plus parce que j’ai un projet mais c’est le statut qui me pose probleme. SCI impossible dc LMNP ou LMP mais j’ai du mal à y voir clair.

Ce n’est pas la location courte durée qui est soumise à la CFE, mais la location meublée au sens large.

Par ailleurs, on peut faire de la location courte durée en SCI. Mais il faut une SCI à l’IR et pas à l’IS.

Bonjour Sébastien,

Désolée si la question a déjà été posée, mais comment employer une aide ménagère légalement en tant LMNP ? le CESU n’est pas possible apparemment

Merci par avance pour votre aide

Avec n’importe quelle entreprise qui facture à la prestation